Wie hoch ist der Ertragsanteil der Rente?

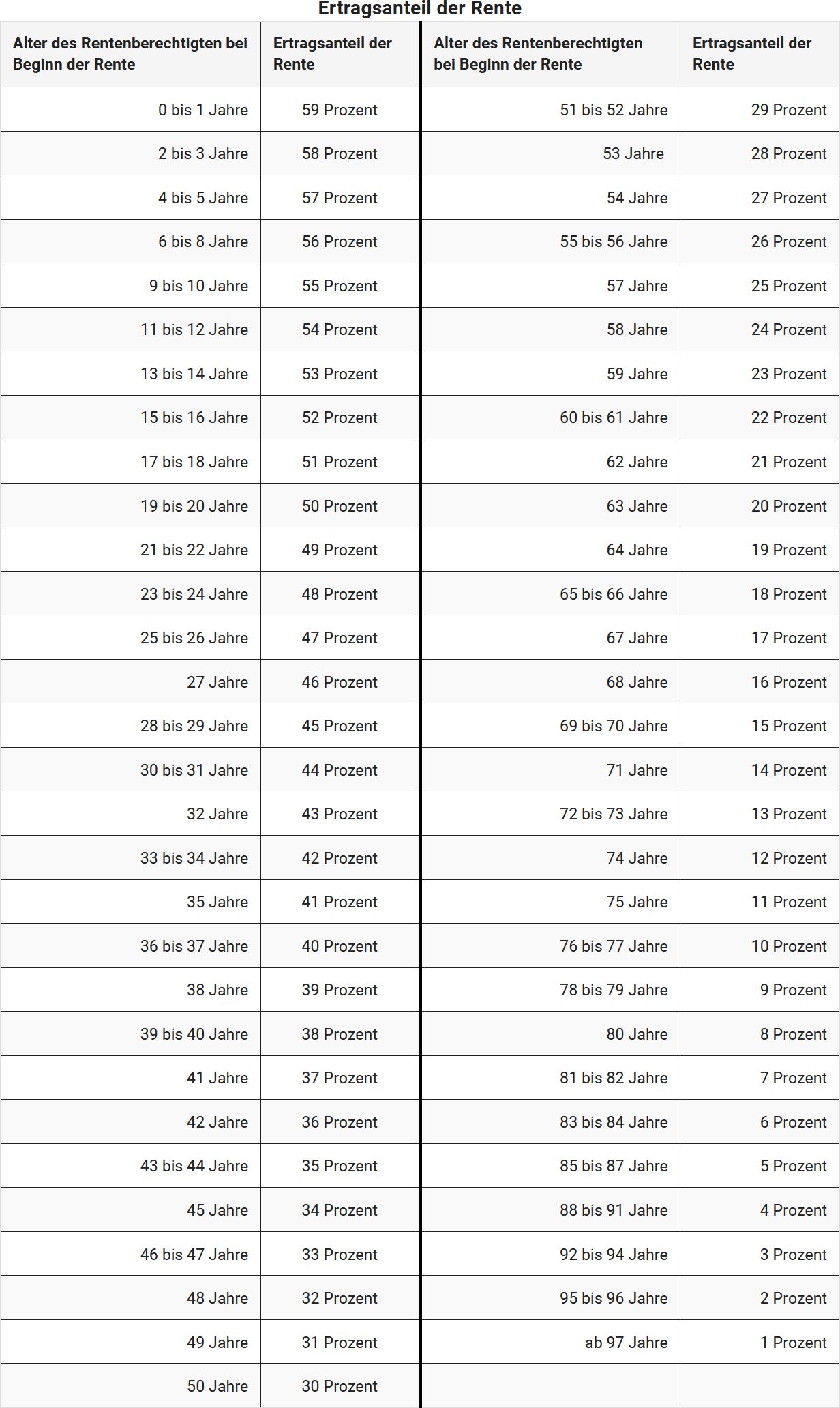

Die Höhe des Ertragsanteils richtet sich nach dem Alter des Rentenberechtigten bei Beginn der Rente (§ 22 Nr. 1 Satz 3 EStG). In der folgenden Übersicht finden Sie die Höhe des Ertragsanteils je nach Alter bei Beginn der Rente:

Wie hoch ist der Ertragsanteil der Rente?

Welche Angaben muss ich bezüglich der Laufzeit der Rente machen?

Lebenslange Leibrenten aus versteuertem Einkommen hängen von der Lebenszeit des Berechtigten ab. Wenn die Rente mit dem Tod des Berechtigten endet, ist es wichtig, dies in Ihrer Steuererklärung anzugeben. Der Ertragsanteil für private Renten richtet sich nach dem Alter des Berechtigten zum Zeitpunkt des Renteneintritts.

Abgekürzte Leibrenten aus versteuertem Einkommen sind ebenfalls an das Leben einer Person gebunden, jedoch auf eine bestimmte Laufzeit beschränkt. Sie werden längstens bis zum Ablauf der festgelegten Befristung gezahlt, erlöschen aber, wenn der Rentenberechtigte vorher verstirbt.

Die Laufzeit der Rente ist entscheidend, um den Ertragsanteil zu berechnen. Beachten Sie, dass Renten aus der gesetzlichen Rentenversicherung nicht nach dem Ertragsanteil besteuert werden, sondern mit einem höheren Besteuerungsanteil.

Ursprünglich sollten Personen, die ab 2040 in Rente gehen, ihre gesetzlichen Renteneinnahmen voll versteuern. Allerdings hat sich dies geändert, da der Besteuerungsanteil ab 2023, beginnend mit dem Rentnerjahrgang 2023, nur noch um einen halben Prozentpunkt jährlich ansteigt und erstmals im Jahr 2058 für den Jahrgang 100 Prozent erreicht (§ 22 Nr. 1 a) aa) EStG, geändert durch das "Wachstumschancengesetz").

Welche Angaben muss ich bezüglich der Laufzeit der Rente machen?

Wie werden Rentennachzahlungen versteuert?

Erhalten Sie eine Rentennachzahlung über einen Zeitraum länger als zwölf Monate, dann zählt dies als Vergütung für mehrjährige Tätigkeit zu den außerordentlichen Einkünften. Diese Einkünfte können steuerlich günstiger nach der so genannten Fünftelregelung besteuert werden.

Hierbei wird das begünstigte Einkommen aus dem zu versteuernden Einkommen herausgerechnet und anschließend ein Fünftel hiervon wieder dazugerechnet. Dann wird die Einkommensteuer für das zu versteuernde Einkommen berechnet, einmal mit und einmal ohne Fünftelbetrag. Die Differenz wird verfünffacht. So ergibt sich die Steuer für die außerordentlichen Einkünfte.

Das Finanzamt prüft automatisch, welche Berechnung für Sie die günstigere ist. Zur richtigen Berechnung müssen Sie Ihre erhaltene Nachzahlung gesondert eintragen. Werbungskosten, die Ihnen im Zusammenhang mit der Nachzahlung (Gerichts- oder Anwaltsgebühren) entstanden sind, tragen Sie ebenfalls gesondert ein.

Achtung: Aktuell hat das FG Münster hat mit Urteil vom 19. 9.2019 (Az. 5 K 371/19 E) entschieden, dass der ermäßigte Steuersatz nach § 34 EStG auf eine Rentennachzahlung, die sich auf zwei Veranlagungszeiträume bezieht, keine Anwendung findet, wenn die Nachzahlung im zweiten Veranlagungszeitraum erfolgt.

Wie werden Rentennachzahlungen versteuert?

Was ist eine Veräußerungsrente?

Eine Veräußerungsrente liegt vor, wenn Sie für die Übertragung Ihres Vermögens (z.B. Betrieb, Immobilie, Grundstück) statt einer einmaligen Zahlung des Käufers eine Rente ausgezahlt bekommen.

Wichtig

Bei Veräußerungsrenten aus der Veräußerung eines Gewerbebetriebes, eines landwirtschaftlichen Betriebes oder einer freiberuflichen Praxis sind Besonderheiten zu beachten. Wir empfehlen in diesem Fall, ggf. einen Steuerberater zu Rate zu ziehen.

Veräußerungsrenten sind abzugrenzen von Versorgungsrenten bzw. dauernden Lasten und reinen Unterhaltszahlungen.

Was ist eine Veräußerungsrente?

Was ist eine Versorgungsrente?

Eine Versorgungsrente liegt vor, wenn Ihnen eine Rente von einer gesetzlich erbberechtigten Person (z.B. Ehepartner, Kinder, Eltern) gezahlt wird.

Im Gegenzug überträgt der Empfänger der Rente dem Rentenzahler ein bestimmtes Vermögen.

Veräußerungsrenten sind abzugrenzen von Versorgungsrenten bzw. dauernden Lasten und reinen Unterhaltszahlungen.

Was ist eine Versorgungsrente?